「優良な電子帳簿」とペーパーレス化の費用対効果

帳簿、決算・取引書類保存の電子化で業務効率の向上へ ~インボイス制度への効率的な対応~

業務のペーパーレス化を検討しているなかで、よく「業務のペーパーレス化を実施したことによる効果が不明確である」という質問を受けることがあります。

業務のペーパーレス化により業務が効率化するか否かについて確信が持てないということだと思います。

つまり、「ペーパーレス化により、業務スピードが飛躍的に向上することはわかるが、投資するだけの効果が本当にあるかがわからない」ということだと思います。

こんなお悩みをお持ちであれば、「帳簿を『優良な電子帳簿』として電子化する」ことをお勧めしたいと思います。

帳簿には、総勘定元帳、仕訳帳、売上帳、仕入帳などがあります。法人税法上では紙保存が義務付けられていますが、電子帳簿保存法により電子保存も可能となります。

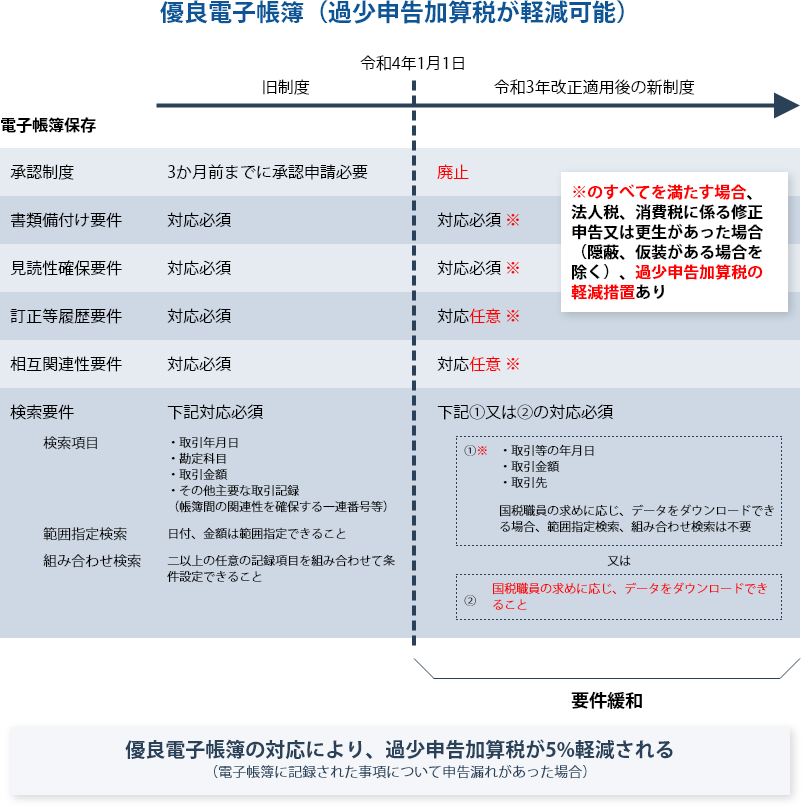

では、「優良な電子帳簿」とは、どんな制度でしょうか? 令和3年度(2021年度)税制改正で「優良な電子帳簿」と「優良な電子帳簿以外の帳簿」が設けられました。

後者は、以前より要件が緩和された制度で、この新制度により帳簿の電子化が容易になりました。

一方で、前者は、ほぼ従前の電子帳簿の要件を満たせば、過少申告加算税(電子帳簿に記録された事項に関し修正申告等があった場合の過少申告加算税)の5%が軽減される制度です。過少申告加算税が軽減されるので、明確な導入効果があります。

このように、「優良な電子帳簿」は魅力的な制度であるにもかかわらず、あまり広く活用されていない印象があります。

なぜでしょうか? 筆者は、「すべての帳簿の電子化」という要件がボトルネックになっていると考えています。

優良な電子帳簿として保存するためには、すべての帳簿を「優良な電子帳簿」として保存する必要がある。つまり、すべての帳簿を電子化することが前提となっています。

しかし、「すべての帳簿」とはどの帳簿を指すのか、すべての範囲が明確に理解されていない場合が多々あると思います。

例えば、帳簿とは総勘定元帳および仕訳帳のみを指していると思われている場合もあります。「優良な電子帳簿」として総勘定元帳および仕訳帳のみを電子化し、「優良な電子帳簿」制度には不適合であると国税当局に指摘される例もあります。

あるいは、補助簿があると理解されているものの、補助簿の範囲を明確に把握されていない場合もあります。この場合、すべての帳簿がどこまでの帳簿を指すかわからないため、「優良な電子帳簿」の制度を利用できないことになります。

こうしたことを踏まえて、令和5年度(2023年度)税制改正により、「優良な電子帳簿」を実現できるよう帳簿の電子化の範囲が明確化されました。従来のように、すべての帳簿がどこまでを指すかがわからず、「優良な電子帳簿」の制度が利用できないということがなくなるわけです。

「優良な電子帳簿」の制度の利便性が向上するといえます。

帳簿の電子化については、業務のペーパーレス化と異なり、業務フローの検討が中心ではなく帳簿体系の検討が中心となり、検討する業務フローの範囲は帳簿保存に密接に関連した部分だけになるので、極めて限定的な範囲での検討といえます。販売業務や購買業務のフローを検討することと比べれば、検討にそれほど多くの時間を要すことはないでしょう。

「優良な電子帳簿」とする効果としては、

以上より、「優良な電子帳簿」の実現は、比較的容易に実現でき、費用対効果も明確であるといえるのではないでしょうか?

ペーパーレス化により費用対効果の創出に自信がないという場合は、帳簿の電子化により「優良な電子帳簿」の適用を検討してみてはいかがでしょうか?